The Rich Girl Club

Finanzblog für Frauen

Finanz-ABC

Alle wichtigen Begriffe - einfach erklärt

ACWI steht für All Countries World Index. Das ist ein Index, der auf Weltaktien setzt und das aus 23 Industrie- und 27 Schwellenländern. Der Unterschied zum bekannten MSCI World sind also die Schwellenländer. Entsprechend sind im ACWI auch mehr Unternehmen enthalten (ca. 2.300 im Vergleich zu etwa 1.600 beim MSCI World).

jQuery(document).ready( function() { digistoreUpsell(); });Eine Aktie ist ein Wertpapier, das den Anteil an einem Unternehmen verbrieft. Besitzt man eine Aktie eines Unternehmens ist man ein sogenannter Aktionär und besitzt einen kleinen Anteil an einem Unternehmen.

Die Aktie ist ein Finanzierungsinstrument. Es kann von Kapitalgesellschaften wie der Aktiengesellschaft (AG), Kommanditgesellschaft auf Aktien (KGaA) oder Europäischen Gesellschaft (SE) genutzt werden. Mit ihm können sich diese Rechtsformen Kapital beschaffen, indem sie diese Aktien auf dem Aktienmarkt an Aktionäre verkaufen.

Die Aktionäre erhalten mit der Aktie ein Wertpapier, das verschiedene Rechte und Pflichten verbrieft und für die der Aktionär als Gegenleistung den Kurswert zu zahlen hat. Der Inhaber einer Aktie wird insbesondere Gesellschafter der AG oder KGaA.

Der Kurswert einer Aktie schwankt. Damit können Aktionäre spekulieren. Sie hoffen, dass ihre Aktien im Kurs steigen, damit sie sie später gewinnbringend verkaufen können.

Für den Kauf und Verkauf von Aktien fallen in der Regel Gebühren an.

ARTIKEL ZUM THEMA:

– Depot-Aufteilung: So baust du (d)ein ideales Aktien-Portfolio auf

– Aktien für 1€ kaufen mit Trade Republic – ein Erfahrungsbericht

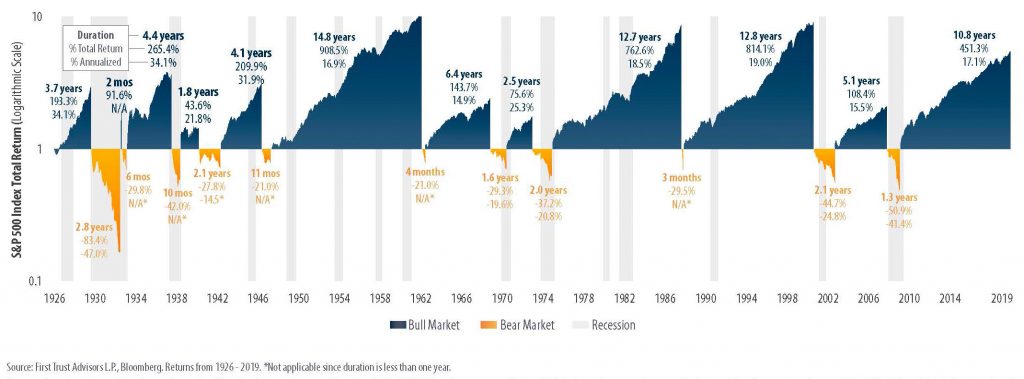

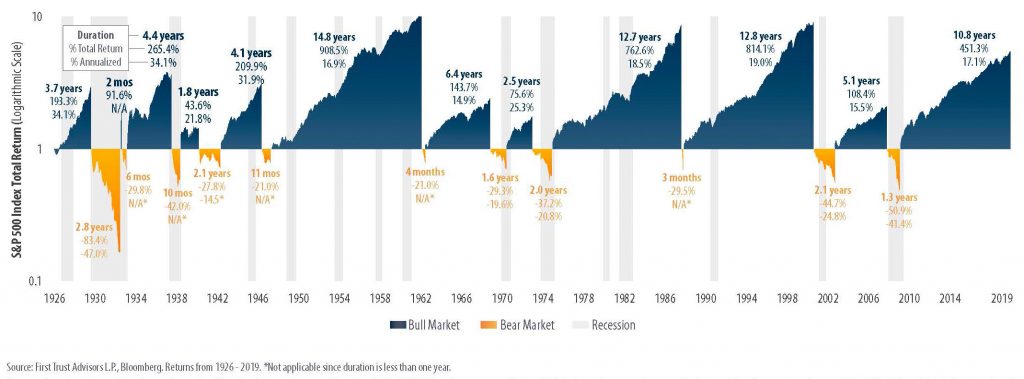

Von einem „Bärenmarkt“ spricht man, wenn die (Aktien-)Kurse fallen. Ein Bärenmarkt steht dabei für einen längeren Trend als ein Crash, der plötzlich auftritt und ungefähr ein paar Tage oder wenige Wochen andauert, dafür aber stärker fallende Kurse bewirkt. Nicht selten folgt einem kurzfristigen Crash ein mittel- bis langfristiger Bärenmarkt.

Das Gegenteil vom Bärenmarkt ist der Bullenmarkt, in dem die Kurse steigen. Bulle und Bär wechseln sich ab.

Bärenmärkte sind im Durchschnitt viel kürzer als Bullenmärkte und die durchschnittlichen Verluste sind geringer als die Gewinne der Bärenmärkte.

- Ein durchschnittlicher Bullenmarkt dauert 2,7 Jahre (32 Monate) mit durchschnittlichen, kumulierten Gewinnen von 112%.

- Ein durchschnittlicher Bärenmarkt dauert dagegen nur 9,5 Monate mit durchschnittlichen, kumulierten Verlusten von 36%.

Diese Daten beziehen sich dabei auf den amerikanischen S&P 500. Das ist ein Aktienindex, der die Aktien von 500 der größten börsennotierten US-amerikanischen Unternehmen enthält.

Im Englischen bezeichnet der Begriff Broker einen Mitarbeiter im Wertpapiergeschäft, der aber im Gegensatz zum Trader oder Börsenhändler ausschließlich Aufträge seiner Kunden ausführt und nicht auf eigene Rechnung handelt.

Wenn du Aktien oder andere Wertpapiere kaufen willst, platzierst du deine Kauf- oder Verkaufsorder über dein Depot. Die depotführende Bank führt diese Order als Broker für dich aus.

ARTIKEL ZUM THEMA:

– Der mobile Broker Trade Republic – ein Erfahrungsbericht

Der „Bullenmarkt“ ist ein Begriff des Finanzmarkts. Wir sprechen von einem Bullenmarkt, wenn die Wirtschaft floriert und die (Aktien-)Kurse immer weiter stiegen. Der Bulle steht für Hochkonjunktur.

Das Gegenteil vom Bullenmarkt ist der Bärenmarkt, in dem die Kurse sinken. Bulle und Bär wechseln sich immer ab.

Ein durchschnittlicher Bullenmarkt dauert 2,7 Jahre (32 Monate) mit durchschnittlichen, kumulierten Gewinnen von 112%. Der letzte Bullenmarkt war ganze 11 Jahre lang – von 2009 bis 2020.

Dividenden sind Gewinnbeteiligungen, die an die Eigentümer von Aktiengesellschaften ausgezahlt werden. Als Aktionär hast du also Anteile an einem Unternehmen und bekommst je nach der Höhe deiner Anteile eine Beteiligung gezahlt. Aber nicht jedes Unternehmen schüttet Dividenden aus.

Die Höhe der Dividende wird vom Vorstand vorgeschlagen (Gewinnverwendungsvorschlag) und von der Hauptversammlung des Unternehmens beschlossen.

Wenn du Fonds oder ETFs besitzt, bekommst du von einem Teil der enthaltenen Unternehmen auch Dividenden gezahlt. Hier wird allerdings nach auszahlend (=distributing) oder thesaurierend unterschieden. Thesaurierende Fonds und ETFs reinvestieren die Dividenden direkt, das erhöht den Zinseszinseffekt.

ARTIKEL ZUM THEMA:

– Jeden Monat Dividenden: Passives Einkommen mit ETFs

Ein ETF (Exchange Traded Funds) ist ein breitgestreuter Aktienfonds, der einen bestimmten Index nachbildet. Dividenden-ETFs bilden dabei einen Index nach, der auf Dividenden-starke Titel setzt, wie der STOXX Global Select Dividend 100 oder der S&P 500 Dividend Aristocrats.

So ein Dividenden-ETF besteht also aus vielen Aktien von Unternehmen, die Dividenden zahlen. Wenn du einen solchen ETF erwirbst, kauft du kleine Anteile vieler verschiedener Firmen und wirst so regelmäßig an deren Gewinnen beteiligt.

Die Anzahl und der Zeitpunkt der Ausschüttungen sind dabei unterschiedlich. Viele Dividenden-ETFs zahlen aller drei Monate aus.

ARTIKEL ZUM THEMA:

– ETFs für Anfänger: Alles, was du wissen musst

– Jeden Monat Dividendenzahlungen mit nur 3 ETFs

Ein ETF ist eine spezielle Art von Aktienfonds. ETF steht für Exchange Traded Funds, also ein an der Börse gehandelter Fonds. Dieser Fonds besteht aus vielen verschiedenen Aktien und bildet einen Index, wie beispielsweise den DAX oder den Weltindex MSCI World nach.

Ein Index misst die Wertentwicklung der größten und liquidesten Unternehmen. Beim DAX, dem Deutschen Aktienindex, sind beispielsweise die 30 größten und zahlungskräftigen Unternehmen aus Deutschland. Fällt ein Unternehmen aus dem Index, weil es in einer schlechten wirtschaftlichen Lage ist und die Anforderungen nicht mehr erfüllen kann, wird es auch automatisch aus dem ETF genommen bzw. ersetzt. Mit einem ETF investierst du also automatisch immer in eine Auswahl der wirtschaftsstärksten Unternehmen.

Ein ETF kann dabei einen Index 1 zu 1 abbilden oder einen gewissen Schwerpunkt legen – zum Beispiel auf eine bestimmte Branche oder auf Dividenen-zahlende Unternehmen.

Mit einem ETF kannst du dein Geld leicht über sehr viele verschiedene Unternehmen, Branchen und Länder verteilen. Du streust breit und reduzierst so dein Risiko.

Bei ETFs bauen Algorithmen den Index passiv nach, sie werden also nicht aktiv von einem Fondsmanager verwaltet und haben so geringere Gebühren. Ein ETF ist genauso sicher wie aktiv verwaltete Fonds: Geld, das du in ETFs investiert hast, zählt als Sondervermögen und ist bei Pleiten des ETF-Anbieters geschützt.

Da ein ETF einen Index nachbildet, bedeutet das, dass du so viel Rendite wie die breite Masse der Investoren erzielst. Das heißt, deine Gewinne sind nicht utopisch hoch, aber dein Risiko ist damit auch geringer. Und je nach Wahl des ETFs sind über längere Zeiträume oftmals stabile Renditen von 5-15% drin.

Der Einstieg ist bei ETFs leicht, da viele von ihnen sparplanfähig sind. Dabei investierst du jeden Monat eine feste Summe, z.B. 50€, statt mit einem Mal eine große Summe. Ist der Kurs höher, bekommst du für dein Geld weniger Anteile, ist er geringer, bekommst du mehr.

Du kannst dir die Wertentwicklung der verschiedenen ETFs z.B. auf Seiten wie onvista oder justETF anschauen und so Erkenntnisse über mögliche Renditen gewinnen.

ARTIKEL ZUM THEMA:

– ETFs für Anfänger: Alles, was du wissen musst

– Geld anlegen ohne Kapital: Der ETF-Sparplan

– Passives Einkommen mit ETFs: Jeden Monat Dividenden

Aktienfonds sind Investmentprodukte, die in verschiedene Aktien investieren. Wenn du einen Fonds kaufst, profitierst du von einem Korb aus verschiedenen Unternehmensanteilen. Und das ohne viele einzelne Aktien kaufen zu müssen.

Weil du mit einem Fonds dein Kapital auf verschiedene Unternehmen aufteilst, streust du auch dein Risiko. Wenn die Aktienkurse von einigen Unternehmen im Fonds sinken, aber der Großteil steigt, dann gleichst du die Verluste der sinkenden Kurse aus und machst so Gewinn.

Aktienfonds werden von Fondsmanagern aktiv verwaltet, die dafür eine Gebühr fordern – die verringert entsprechend deine Rendite.

jQuery(document).ready( function() { digistoreUpsell(); });Im Kern beschäftigt sich der Begriff „Geld-Blockaden“ mit dem Prinzip, dass sowohl positive wie auch negative Gedanken sich auf unser Leben auswirken. Und eben damit auch auf unseren finanziellen Erfolg.

Denn unsere Gedanken beeinflussen unser Handeln. Und unser Handeln bestimmt unser Leben und damit auch unsere Erfolge.

Denken wir schlecht über Geld, kann sich das negativ auf unsere Finanzen auswirken – wir „blockieren“ uns selbst. Haben wir dagegen eine positive Beziehung dazu, kann das förderlich für unseren finanziellen Erfolg sein.

Typische Beispiele für Geld-Blockaden sind Gedanken wie …

- „Reiche Menschen sind schlechte Menschen.“

- „Geld macht nicht glücklich.“

- „Reichtum macht einsam und sorgt nur für Neid.“

- „Geld ist zum Ausgeben da.“

ARTIKEL ZUM THEMA:

– So löst du deine „Geld-Blockaden“: Reichtum beginnt im Kopf

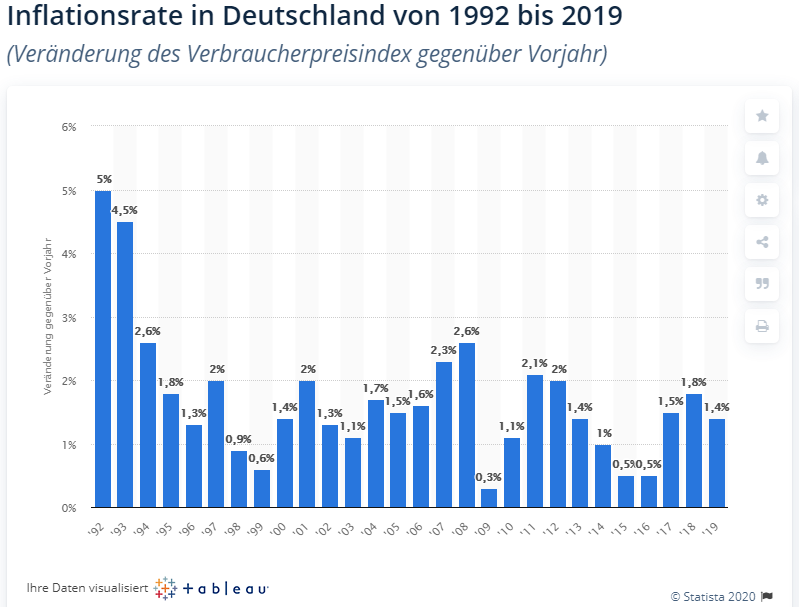

Einfach gesagt: Die Inflation sorgt dafür, dass du mit deinem Geld weniger kaufen kannst.

Die Europäische Zentralbank (EZB) definiert den Begriff der Inflation so:

„Erhöhen sich die Güterpreise allgemein, und nicht nur die Preise einzelner Produkte, so spricht man von Inflation. Ist dies der Fall, so kann man für einen Euro weniger kaufen oder anders ausgedrückt: Ein Euro ist dann weniger wert als zuvor.

Die Inflationsrate schwankt von Monat zu Monat, von Jahr zu Jahr. In Deutschland lag die offizielle Inflationsrate 2019 bei 1,4%. Im Vorjahr 2018 bei 1,8%.

ARTIKEL ZUM THEMA:

– Die reale Inflation: Warum sie höher ist als 2% und was du dagegen tun kannst

Die Limit-Order ist ein Begriff aus dem Wertpapierhandel.

Bei der Limit Kauforder legst dabei du den Kurs fest, der unter dem aktuellen Marktpreis liegt. Wurde dieser unterschritten, wird automatisch eine Order ausgelöst. Mit einer Limit-Order kannst du also günstig kaufen, indem du den maximalen Preis festlegst, den du bezahlen möchtest. Die Order wird erst ausgeführt, wenn ein Kauf zu diesem Preis oder besser möglich ist.

Bei der Limit Verkaufsorder funktioniert es genau andersherum: Du gibst einen über dem aktuellen Marktpreis liegenden Wert an, zu dem du verkaufen möchtest. Du legst so den Minimum-Preis fest, den du erzielen möchtest. Die Order wird erst ausgeführt, wenn ein Verkauf zu diesem Preis oder besser möglich ist. So stellst du sicher, dass der Kurs nicht zu deinem Nachteil unterschritten werden kann.

MSCI steht für Morgan Stanley Capital International, das ist ein großer Finanzdienstleister, der viele Indizes berechnet, sowohl international wie auch mit Branchen- oder Länderfokus. Vielleicht kennst du ja die beiden Indizes MSCI World und MSCI ACWI, die beide auf Weltaktien setzen (ersterer nur mit Industrieländern, zweiterer auch mit Schwellenländern).

jQuery(document).ready( function() { digistoreUpsell(); });Ein Notgroschen ist erspartes Geld, auf das du im Notfall zurückgreifen kannst. Er ist dein Sicherheitsnetz und sollte wirklich nur angetastet werden, wenn es nicht anders geht.

Richte dir dafür am besten einen Dauerauftrag ein und überweise direkt nach Gehaltseingang eine feste Summe auf ein Sparkonto. So, dass du das Geld gar nicht erst in die Hände bekommst. (Dennoch solltest du natürlich im Notfall schnell auf das Geld zugreifen können.)

Mein Tipp: Setze dir für den Anfang 1.000€ als Ziel und stocke ihn dann auf die Summe von 3 Nettogehältern auf.

Wenn du also zum Beispiel 1.500€ netto verdienst, dann solltest du Rücklagen von 4.500€ haben. Je nach Sicherheitsbedürfnis kannst du aber auch auf 6 oder 9 Gehälter aufstocken.

Wichtig: Ich rede hier nicht von „normalem Erspartem“, dass du für einen Urlaub, ein Auto oder ähnliches einplanst. Oder von irgendwelchen Investitionen. Dein Notgroschen ist unabhängig davon.

ARTIKEL ZUM THEMA:

– Wie mein Notgroschen das Leben meines Katers rettete

P2P – oder peer-to-peer – ist eigentlich kein kreditbezogener Ausdruck, sondern wird immer dann verwendet, wenn etwas von Person zu Person geschieht, also ein Geschäft zwischen zwei Privatpersonen.

Ein P2P Kredit ist also ein Kredit von einer Privatperson zu einer anderen. P2P-Lending ist im Grunde nichts Neues. Auch in der Vergangenheit war es schon möglich, einer Privatperson einen privaten Kredit zu gewähren.

Seit 2005 wurde mit der Gründung verschiedener P2P-Plattformen, wie Bondora, Mintos und Co., der Handel mit Krediten vereinfacht und auch Privatpersonen zugänglich gemacht. Heute kann man schon mit wenigen Klicks in P2P-Kredite investieren.

Auf den P2P-Plattformen können Kreditsuchende eine Kreditanfrage stellen, die Anlegern zugänglich sind, die dann in diese Kredite investieren können. Den Investoren fließen dann direkt die Zinszahlungen der Kredite zu.

Seit einiger Zeit bieten verschiedene Plattformen Algorithmen an, die automatisch deine Investitionen auf viele verschiedene Kredite verteilen (Stichwort: Risikostreuung). Das macht es Anlegern noch einfacher, in P2P-Kredite zu investieren und dafür einige Prozent Zinsen zu bekommen.

ARTIKEL ZUM THEMA:

– 10%+ Zinsen, wenige Klicks: So leicht startest du mit P2P-Investitionen dank Mintos Invest & Access

Passives Einkommen wird allgemein definiert als …

„… Einnahmen, die aus einem regelmäßig erhaltenen Cashflow resultieren, für dessen Aufrechterhaltung der Empfänger nur minimale oder gar keine Anstrengungen unternehmen muss.“

Das bedeutet aber nicht, dass du dafür überhaupt nichts tun musst. Oftmals ist entweder nur ein geringer zeitlicher Aufwand nötig oder es braucht eine gewisse Leistung vorab, die dir dann theoretisch unendlich lange Einkünfte bringen kann.

Beispiele für passives Einkommen sind …

- Mietzahlungen aus Immobilien

- Dividenden aus Aktien, Fonds oder ETFs

- Einnahmen aus Verkäufen von digitalen Produkten

- Affiliate-Provisionen für die Weiterempfehlung der Produkte anderer

ARTIKEL ZUM THEMA:

– Passives Einkommen 1×1 – Was dahinter steckt und warum du es auch brauchst

– Passives Einkommen: 30 Ideen für mehr Geld

– Passives Einkommen mit ETFs: Jeden Monat Dividenden

Die Stop-Order ist ein Begriff aus dem Wertpapierhandel.

Bei der Stop-Order legst du einen über dem aktuellen Marktpreis liegenden Wert fest, zu dem du kaufen möchtest. Die Kauforder wird erst ausgeführt wird, wenn dein festgelegter Kurs erreicht oder überschritten wird.

Beim Verkauf legst du dagegen einen unter dem aktuellen Marktpreis liegenden Wert, zu dem du verkaufen möchtest. So kannst du dich gegen stark fallende Kurse absichern. Wird der festgelegte Wert unterschritten, wird automatisch verkauft.

Die Stop-Order ist praktisch das Gegenteil zur Limit-Order.

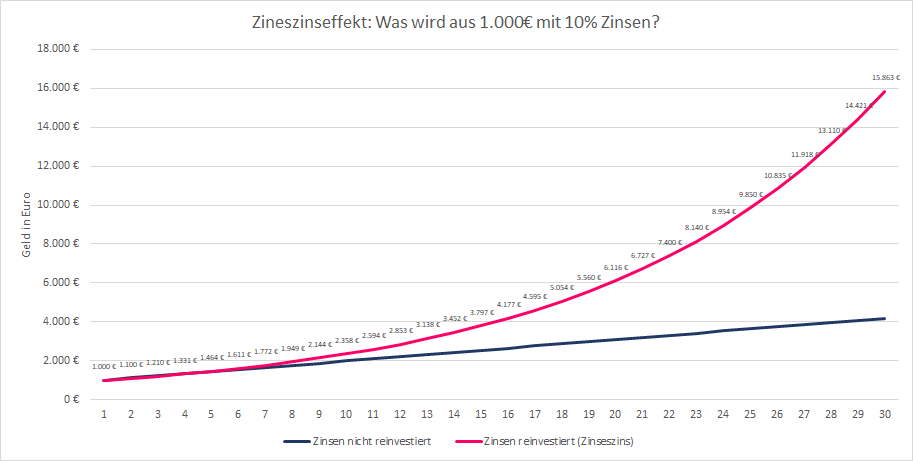

jQuery(document).ready( function() { digistoreUpsell(); });Zinseszins (englisch compound interest) ist im Finanzwesen ein fälliger Zins, der zu deiner investierten Summe hinzukommt und so künftig mit verzinst wird.

Oder einfach gesagt: Zinseszins heißt, es gibt Zinsen auf Zinsen.

Interessant ist vorallem der so entstehende Zinseszinseffekt:

Werden Zinsbeträge umgehend reinvestiert (=thesauriert, also nicht ausgezahlt) kommt es zum Zinseszinseffekt: Das angelegte Kapital wächst so viel schneller.

Wenn man das Wachstum visualisiert, sieht man, dass aus einer linearen Kurve (normaler Zins) eine Exponentialkurve (Zinseszins) wird: